Share This Article

2018 yılında da dolar alım-satım kararınızı teknik ve temel analiz yaparak verebilirsiniz.

2019 Dolar Tahminlerini İnceleyin

Temel Analiz

Piyasada iyi ve kötü olaylar, haberler sürekli vardır bunu mantıklı kurgularla iyi senaryo yazıp kendinizi dolar almak için ikna edebilirsiniz. Piyasada ani açıklanan olaylar piyasayı kısa süreli etkiler seçimlerin açıklandığı an, tarım dışının açıklanma anı. Bunlara göre yatırım yapmak isterseniz 2018 yılında da iyi ve kötü olaylar bitmeyecek. Bu yüzden temel analize göre yatırım yapacaksanız kendi biriktirdiğiniz, okuduğunuz haber bilginize göre yatırım yapabilirsiniz.

ÜCRETSİZ DEMO YATIRIM HESABI

100.000$ Sanal Bakiye ile Gerçek Piyasa Koşullarında Yatırıma Başlayın

Teknik Analiz

Haberlerin, piyasa sohbetlerinin dışında piyasada tek gerçeklik vardır. Piyasadaki fiyat. Bu gerçeklik söylenti, ön görülerden, yanlış görülerden uzak teknik analizle tahmin etmek gerekir. Çok sağlıklı sporunu yapan yediğine içtiğine dikkat eden birini düşünün. Bir anda bayılsa doktor tansiyonuna bakar ve tansiyon ölçüm cihazının ekranındaki rakam önemlidir. Sonuç: tansiyonu düşük. Başındaki kalabalık halk kendince temel analiz yaparak der ki. Genç daha, sağlıklı gözüküyordu, başkası da kendi yorumlarını yapar. Tek gerçeklik tansiyon düşmüştür diğer sohbetlerin hiçbir önemi yoktur ve müdahale etmek gerekir.

Dolar için piyasa sohbetlerini bir kenara bırakıp gerçekliğe fiyatın davranışlarına bakalım.

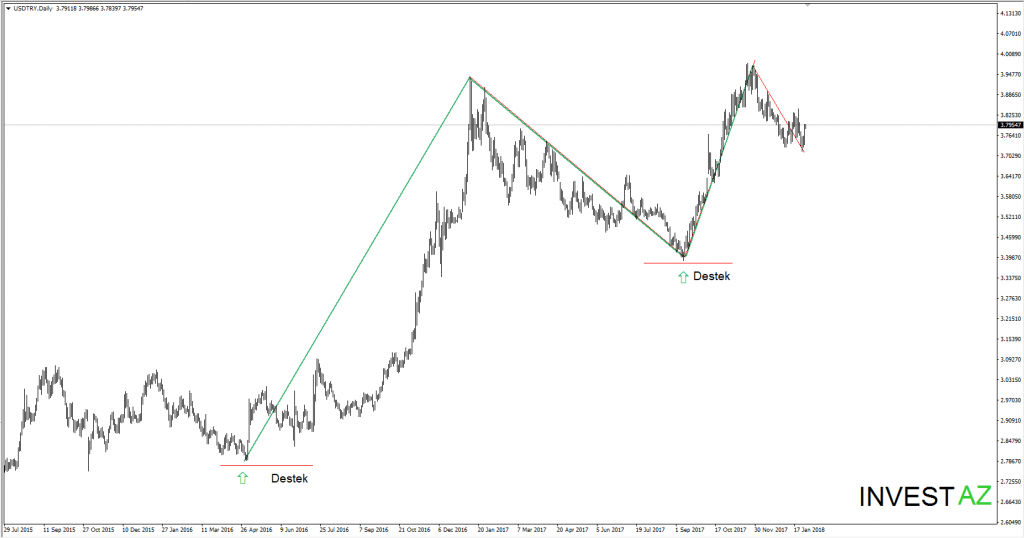

Tüm analiz yöntemlerinin ilk adımı Trendi bulmaktır. Trendi yani piyasanın genel olarak piyasa eğiliminin nereye gittiğini bulmak için İndikatörleri veya elle çizim yöntemini yada elliot dalga teorisini kullanabilirsiniz. Herkesin anlayacağı en sade yöntemden gidecek olursak elle çizim yöntemi ile adım adım gidelim. Aşağıdaki grafikte fiyatın en çok düştüğü ve yükseldiği yerleri işaretleyelim. Ve grafiği okuyalım.

Grafikte dolar TL de yükselişler uzun düşüşler kısa olmuş grafiğin yükselen trend karakterinde olduğunu söyleyebiliriz.

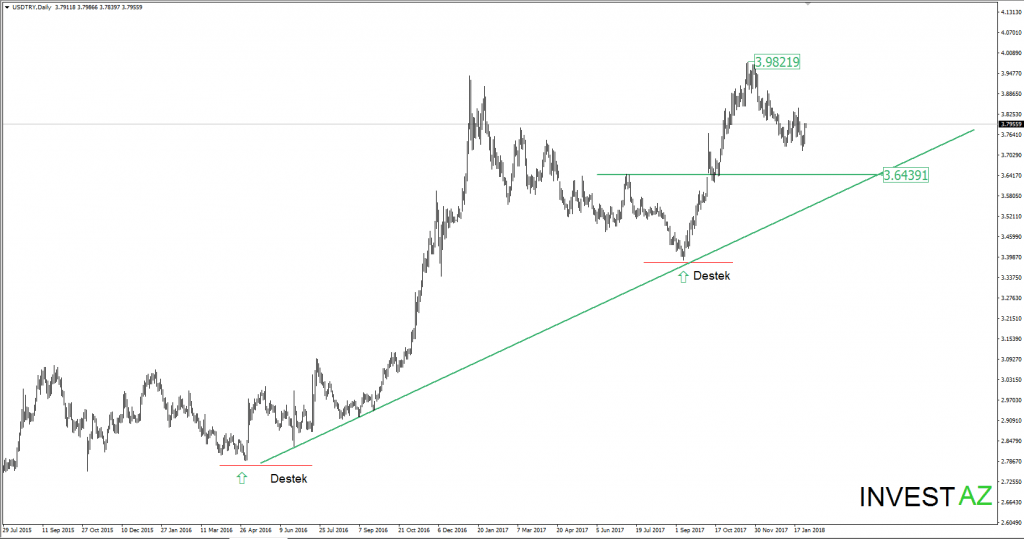

Grafikte fiyatların daha fazla düşmeyip yükseldiği yerler destek fiyatlarını verir grafikte iki destek fiyatı bulduğumuzda iki destek fiyatını çizim araçları ile birleştirdiğimizde trendi yani piyasanın genel eğilimini bulabiliriz.

Trendi çizdiğimizde doların yükselen trendde olduğunu ve elimde dolarım varsa 2018 yılında trend çizgisi üzerinde kaldığı sürece dolarımı tamamen bozmamam gerektiğini görebiliriz. 3.64391 altında Yükselen trend bozulur ve önce yatay sonra alçalan trend başlar yükselen trend zayıflar. Alım için 3.98219 üstünde güçlü ve yukarı ralli başlayabilir.Trend çizgisi kırılmadıkça tamamen aşağı yönlü bir hareket beklenmemeli. Dolar almak için fiyatın trend çizgisine gelmesini veya direnci yukarı kırmasını beklemek faydalı olabilir. Grafikteki en yüksek fiyat olan 3.98219’u yukarı kırdığında yukarı hareket hızlanabilir. 2018 yılında 3.98219u kırmadıkça aşağıdaki yatay veya aşağı trendde hayaller kursak da gerçekliği grafikten takip edebiliriz.

Fiyat gerçek indikatördür.

2016 yılı, Türk Lirası’nın yine değer kaybettiği bir yıl olarak geride kaldı. 2016 yılına 2,91 seviyesinden başlayan DOLAR/TL, her ne kadar yıl içerisinde 2,78 seviyesine kadar geri gevşese de, yıl boyunca Türkiye üzerinde dolaşan kara bulutlar neticesinde 2016 yılını 3,52 seviyesine yükselerek tamamladı. Böylelikle 2016 yılının bütününde TL, Dolar karşısında toplamda %21 oranında değer kaybederek tamamladı. Aslında son üç yıllık döneme geri dönüp baktığımızda 2014 ve 2015 yıllarındaki değer kayıpları geçtiğimiz yıldan pek farklı değil. 2014 yılına 1,78’den başlayan DOLAR/TL paritesi yılı 2,33’den tamamlayarak %30 oranında değer kaybetmiş, 2015 yılına 2,33 başlayan DOLAR/TL paritesi yılı 2,91’de tamamlayarak yine %25lik bir kayıp ile tamamlamıştı. Son 3 yıllık periyotta %20 ila %30 arasında değer kaybı yaşanması ile bu vahim tablonun önüne geçilememiştir.

Peki neydi bu yükselişi tetikleyen unsurlar? 2002-2013 yılları arasında fevkalade bir seyir izleyen TL, neden son 3 yıl içerisinde bu derece değersizleşti? 2017 yılında TL, Dolar ve Euro’ya karşı nasıl bir seyir izleyecek. Gelin bu soruların cevaplarını tek tek aramaya başlayalım.

Dolar TL Paritesini Etkileyen Ekonomik Faktörler

Öncelikle en temel iktisat bilgisi olarak olaya teorik açıdan baktığımızda bir para biriminin değersizleşmesi için, öncelikle o ülkenin ekonomik gücünün azalmaya başlaması gerekmektedir. Ekonomik güç, üretilen GSYH’nin düşmesi, kişi başı milli gelirin azalması, dış ticaret açıklarının artması, cari açığın sürdürülebilirlik seviyelerini zorlaması, yüksek enflasyon, yüksek faiz ile düşüşe geçen yatırımlar neticesinde gelinen yüksek işsizlik gibi sıralanabilecek bir çok faktör olayın ekonomik boyutunu oluşturmakta. Bu saydığımız ekonomik faktörlerin büyük resimde geneline baktığımız zaman, TL’nin her yıl %20-30 aralığında değer kaybı için gerekli ekonomik koşulların bu değersizleşmeye zemin hazırlamadığını aksine TL’nin yükselişi ile bazı ekonomik değerlere pozitif etki sağlayarak düzelmesine; bazı ekonomik dengelerin ise bozulduğunu görmekteyiz.

Dolar TL Paritesini Etkileyen Siyasi Faktörler

TL’nin değer kaybetmesinde en önemli faktörü ekonomik gelişmelerden daha ziyade Siyasi Unsurlar oluşturmaktadır. Özellikle 2013’ten bu yana yaşanan tüm siyasi gelişmeler TL’nin değer kaybından önemli rol oynadı. 2003-2013 yılları arasındaki 10 yıllık periyotta 1.15 ile 1.80 bant aralığında seyir izleyen DOLAR/TL paritesi ilk kez 2013 Mayıs-Haziran aylarındaki “Gezi Olayları” ile 2 TL seviyesinin üzerine çıktı. 17-24 Aralık 2013’te yaşanan “Yolsuzluk ve Rüşvet Soruşturması” ile USDTRY paritesi 2014 yılında 2,40 seviyelerine kadar yükseldi. 2013-2014 yılları arasında yaşanan iç siyasetti ki gerilim, 2014 yılında Cumhurbaşkanlığı seçimleri ile bir nebze gerilese dahi, Türkiye dış siyasette bu sefer her alanda yalnızlaştırılma politikası ile karşı karşıya kaldı. Özellikle Suriye konusunda yalnızlaştırılan Türkiye, arka bahçesinde yanan yangına direk müdahele etmekten ziyade NATO ülkeleri ve ABD ile ortak hareket etmek istese de bu konuda yalnız kaldı. Suriye’de başlayan göç dalgası en çok Türkiye’yi etkisi altına bıraktı ve 3 milyon mülteciyi ağırlamak zorunda bırakıldı. Bunun ekonomik külfeti elbetteki makro ekonomik verilere yansısa da, dış siyasetin etkileri TL üzerinde daha etkili oldu. Tabi bu arada 2015 yılında yaşanan 7 Haziran ve 1 Kasım gibi iki genel seçimi hatırlatmakta fayda var. Keza her iki seçim döneminde de TL sürekli olarak siyasi belirsizlik sonucu değer kaybı ile karşı karşıya kaldı. 2015 yılındaki iki seçim siyasi belirsizlik nedeniyle kurum 3,06’ya yükselmesinde ki faktörlerden birini oluşturmakta. 2016 yılı ise bir çok açıdan tüm karanlık bulutların ülke üzerine çöken bir yıl olmasıyla hatırlanıyor. 15 Temmuz gecesi yaşanan Darbe girişimi her ne kadar milli irade ile engellenmiş olsa dahi, terör yıl boyunca hiç bitmedi. Türkiye’nin hem içeriden hem de dışarıdan açık bir saldırı ile köşeye sıkıştırılmak istenmesi tabi ki TL üzerinde büyük baskının oluşmasını sağladı. 2016 yılını 3,51 ile tamamlayan bu sürecin devamı yeni yılın ilk 15 gününde döviz maniplasyonu ile desteklenmek istedi. 3,94’e kadar yükselen USDTRY paritesi ile 4,18 seviyesine kadar yükselen EURTRY paritesinde tarihi rekorlar kırıldı.

Türk Lirasını Etkileyen Jeopolitik Faktörler – Güvenlik Endişeleri

Türkiye 80’li yıllardan itibaren terörizm ile mücadele etmektedir. 90’lı yıllarda her ne kadar bu işin sonuna yaklaşılsa bile tamamen kökünden kazılamamıştır. 2000’li yılların ilk yarısı nispeten sakin geçse de Türkiye’yi bölmek üzere harekete geçen bir takım gizli güçler Türk-Kürt çatışmasını yeniden alevlendirmek istediler. Bunun öncesinde “Demokratik Açılım” olarak adlandırılan ve “Çözüm Süreci” ile devam eden insan haklarına saygı, demokrasi, özgürlük ve standartların yükseltilmesi amacıyla özellikle Kürtler’i Türkler ile birleştiren milli birlik ve kardeşlik projesi, terör sorununun tamamiyle bitirilmesine yönelik geliştirilen bir uzlaşma siyasetiydi. Kürt sorununun çözümü olarak bilinen barış sürecinde akil insanlar heyetinin yanı sıra, HDP, 2013 yılında kurularak Kürt kökenli vatandaşları da siyaseten temsil etti. Sürecin sonuna gelindiğinde Abdullah Öcalan’ın 25 Nisan 2013’te ki Nevruz kutlamaları sırasında okunan mektubunda PKK’nın Türkiye topraklarından çekilerek somut adımların atılacağı duyuruldu. Ancak yine gizli güçler devreye girerek, terör sürecinin çok farklı boyutlara taşınmasını sağladı. Bu noktadaki en büyük faktörler ise PKK’nın Suriye ve Irak tarafındaki yurt dışı destekli uzantıları oldu. Irak’ta 2013 yılında kurulan IŞİD terörizime bambaşka bir boyut kazandırdı. Iran ve Suriye’de ki iç savaştan faydalanan IŞİD kısa sürede bölgedeki boşluktan yararlanarak tüm dünya için büyük risk oluşturdu. Örgütün hangi amaçla kimin tarafından kurulduğu bugünlerde deşifre edilmiş olsa dahi jeopolitik riskler Türkiye’yi en fazla etkileyen faktörlerin başında geliyor. 2015 ve özellikle 2016’da artan terör olayları TL’yi jeopolitik baskı altında bırakmıştır.

FED Faktörü (Dolar İner mi Çıkar mı?)

2008 Global ekonomik krizi sonrasında ABD’deki makro ekonomik verilerde toparlanmalar 2014’de hız kazandı . 2015 yılı boyuca FED’in 10 yıl aradan sonra ilk kez faiz artırımına gidiyor olması da, Dolar’ın gelişmekteki olan ülkelerden ana vatanına dönmesine sebebiyet verdi. DOLAR/TL’nin 2015 yılında 3,06 seviyelerine kadar yükselmesinin bir diğer önemli faktöründe ise FED vardı.

Derecelendirme Kuruluşları

Fitch, Moodys, S6P gibi kredi derecelendirme kuruluşlarının da bir nebze kur üzerindeki baskısının hafife alınmayacak düzeyde olduğunu düşünüyoruz. Ancak yinede TL’de ki değer kayıplarında tetikleyici unsuz değiller. “Not İndirimi” endişesi sürekli olarak TL üzerinde baskı unsuru olarak kalmaya devam edecektir.

Hacimsiz Spekülasyonlar

Aslında TL’nin değersizleşmesinde ki en büyük önemli payı alan spekülatif ataklar fiyat denge mekanizmasının bozulmasında en büyük rolü oynamakta. Arz-talep noktasının zayıfladığı dönemlerde, hacimsiz fx piyasasında azımsanacak miktarda küçük işlem hacimleri ile kurda yaşanan agresif fiyat hareketleri sonraki işlem günlerinde kalıcı hale gelmeyi başarıyor. Böylelikle çok kısa sürede düşük hacimler ile gün içerisinde yüksek dalgalanmalara sebebiyet verilmekte. Geniş tabana yayılan katılımcılardan daha ziyade yurt dışı fonların spekülatif atakları ile tetiklenen fiyatlarda uç seviyelere ulaşılması için katedilen yol çok kısa sürelerde gerçekleşebiliyor. Bunun en yakın örneğini 2 Ocak -11 Ocak 2017 tarihleri arasındaki günlerde yaşadık. 3,51-3,94 yükselişinin çok kısa sürede hacimsiz bir şekilde gerçekleşmesi TCMB’nin da sessiz kalarak her hangi bir müdahelede bulunmamasıyla birlikte kolaylıkla gerçekleşti.

2017 Yılında TL’nin Seyri Ne olacak?

Türk Lirası, yukarıda saydığımız faktörlerden anlaşılacağı üzere ekonomik faktörlerden ziyade en çok siyasi ve jeopolitik risklerden etkilenmektedir. Güvenlik endişesi bir ülkenin en büyük sorunudur. Tabi bu doğal olarak kur üzerinde büyük endişe kaynağı yaratacaktır. FED, Kredi derecelendirme ve diğer ekonomik unsurlar ise ikincil etkileşim hususlardır.

Güvenlik Endişesi: Türkiye’nin şuan bir numaralı sorunudur. İçeride PKK, DHKP-C, FETÖ gibi örgütlerin yanı sıra dışarıda, DEAŞ, YPG ve PYD gibi bir çok örgüte karşı mücadele verilmektedir. Türkiye’nin bölünmesi için mücadele eden bu örgütlerin sonu getirilmediği müddetçe, TL varlıkları üzerindeki baskı devam edecektir. Terör örgütlerinin bileği bükülemediği takdirde Türkiye’nin güvenlik endişesi devam edecek ve USDTRY paritesinde üzerindeki baskı devam edecektir. 4 üzerindeki seviyelere doğru bir çıkış arkasından 5’e doğru hareketi tetikleyebilir.

İç ve Dış Siyaset: İçeride Darbe sonrası gelişen olaylar, artan terör olayları ve OHAL süreci ile birlikte Anayasa Paket değişiklikleri ile birlikte değişmesi olası olan yönetim sisteminin yanı sıra dış siyasetinde yalnız bırakılan Türkiye. Zor bir sürecin içerisinden geçtiğimiz aşikar. Dış siyasette, ABD ile son dönemde müttefiklik anlayışı ciddi anlamda zedelenmiş durumda. Trump’ın başa geçmesiyle birlikte Türkiye-ABD ilişkilerinde yakınlaşma olabilir. Bu TL varlıkları açısından olumlu olacaktır. Ancak Trump’ın dış siyasetten daha ziyade kendi ülkesindeki sorunlar ile daha çok mücadele edeceği gözüküyor. Dolayısıyla ABD-Türkiye ilişkilerinin genel anlamda sorunsuz ama mesafeli olacağı da aşikar. Avrupa Devletleri ile ilişkiler Suriye meselesi ve Avrupa devletlerinin terör örgütlerine verdiği desteği ile iyice gerilmiş durumda. Kıbrıs sorunu ise bir başka gerilim noktası. Rusya ile yakınlaşma ise pozitif. Ancak totalde dış siyasette Türkiye’ye pek nefes aldırmayacak gibi gözüküyorlar. İç siyasette ise Başkanlık sistemi referandum ile sonuçlanacak gibi gözüküyor. Bu sürecin sonlanmasına kadar ki zaman diliminde TL’de ki baskı devam edecektir. 2017 yılının ilk çeyreğinde TL 3,50 seviyelerine doğru geri çekilme yaşansa dahi 4 ve üzerine doğru spekülatif baskı hareketleri sürekli gündemde kalmaya devam edecektir.

FED Etkisi ve Dolar Endeksi: ABD Merkez Bankası 2016 yılının son toplantısında 2017 yılı için 3 faiz artırımını öngördü. Ancak bu artırımların ne kadarını gerçekleştirebilecek bunu hep beraber izleyeceğiz. Ancak Dolar endeksi 100’ün üzerinde kaldığı müddetçe Dolar’daki değer kazanma sürecinin devam etmesi beklenmekte. Özellikle EURUSD paritesinde 1’e 1 seviyesine geri geliş 2017 yılında gerçekleşme ihtimali bir hayli yükseldi. Dolar’ın tüm para birimleri karşısında değer kazanması durumunda TL’deki değer kayıpları 4 üzerindeki seviyelere oturmasına sebebiyet verebilir. Kaldı ki EURUSD paritesinin 1’in altına düşmesi bu senoryonun gerçekleşmesine zemin hazırlayabilir.

Dolar TL Teknik Analizi

Dolar/TL paritesinin teknik analizine baktığımızda günlük, haftalık ve aylık grafiklerde net bir yükseliş trendinin devam ettiğini gözlemlemekteyiz. Son iki aydır yaşanan sert yukarı yönlü yükselişte 3,06-3,94 aralığındaki hareketin bir düzeltmesi 2017 ilk çeyreğinde gerçekleşebilir. 3,50 seviyesi önemli bir ana destek olarak izlenmeye devam edilecektir. Bu ana desteğin altında gerilemeler beklenmedik iyimserlik senaryolarında 3,34-3,27 ve son olarak 3,06 desteklerine kadar sürebilir. Yukarıda 4 seviyesi önemli bir psikolojik seviye. Bu kritik seviyenin en kötümserlikte dahi aşılmaması gerekiyor. Bu seviyenin aşılması durumunda 4,10 ilk yukarı yönlü fibonacci düzeltme seviyesi ilk hedef olacaktır. 4,10’nun aşılmasıyla sırasıyla yukarı yöndeki yeni yükseliş dalgasının önü açılacaktır. Bu durum 4.35-4,60-4,80 ve 5 seviyelerine kadar uzanan yeni bir uptrend bölgesini oluşturacaktır.

23.11.2017 tarihinde 1 Dolar 3.9375 seviyesinden işlem görmektedir. Dolar paritesinin anlık olarak değişim gösterdiğini unutmayınız. Dolar TL kurundaki 2018 yıl sonu beklenti yazısına göz atabilirsiniz.